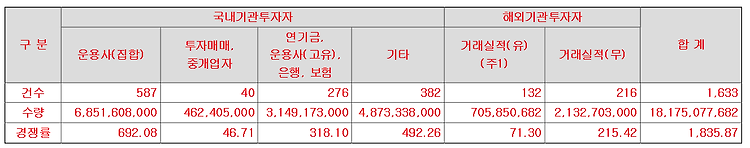

2차 전지 관련 기업 지아이텍이 청약공모에 앞서 실시한 기관투자자 대상 수요예측에서 최종 공모가 14,000원을 확정했습니다. 이는 지아이텍이 당초 희망한 공모가 최상단인 13,100원보다 높은 금액으로 최종 공모가가 확정되어 2차 전지 및 수소전지 전극 공정 핵심 제품 기업인 지아이텍을 높이 평가한 것으로 보입니다. 기관투자자 대상 수요예측 경쟁률은 2,068.17대1로 상당히 높은 경쟁률을 기록했습니다. 신문기사를 찾아보니 지아이텍보다 먼저 상장한 아스플로에 이어 국내 기업 기준 두 번째로 높은 수요예측 경쟁률이라고 합니다. 수요예측 경쟁률이 높다고 꼭 상장당일 따상 된다는 보장이 없습니다.^^ 아스플로는 7일 상장하였는데 최종공모가 25, 000원였고 상장 당일 시가 36,000원으로 시작하여 최고..